« Avant le début de la guerre en Ukraine, la Chine était déjà confrontée à une énorme abîme économique. L’indice Hang Seng Tech est en baisse à 61%, selon l’été de l’année, et l’indice Nasdaq Golden Dragon China est en baisse à 68%. Maintenant, la ville de Shenzhen, l’homologue chinois de la Silicon Valley, a été fermée en raison de la COVID. —Patrick M. Wood

La guerre fait rage dans le grenier du monde, le risque d’une troisième guerre mondiale est à son plus haut niveau depuis la crise des missiles de Cuba, les matières premières terminées chaque jour de nouveaux sommets, l’inflation (même la version édulcorée de l’indice des prix à la consommation) atteindra 10 % dans quelques mois, et la Réserve fédérale américaine (Fed), qui se précipite pour augmenter les taux d’intérêt à tel point que les États-Unis plongent dans une régression préprogrammée ( espérer en quelque sorte Parvenir à un « atterrissage en douceur », même si les contrats à terme sur les fonds fédéraux signalent un atterrissage brutal et des baisses de taux d’au moins 50 points de base lorsque la vague de hausses de taux sera terminée plus tard cette année), il est facile d’oublier que la Chine existe toujours.

Cela nous rappelle que dans le pays qui, à lui seul, a sorti le monde de la dépression pendant la crise financière, non seulement rien n’a été réparé, mais les choses empirent encore plus.

La Chine est au bord de la plus grande crise de Covid-19 depuis Wuhan alors que le nombre de cas monte en flèche

La Chine s’efforce de contenir la pire épidémie de Covid-19 en deux ans, signalant une augmentation des cas dans une nouvelle vague qui a incité le pays à modifier sa politique zéro-Covid pour inclure l’antigène- Autoriser les tests rapides à usage public. Après avoir dépassé les 1 000 cas pendant deux jours consécutifs, le nombre de nouveaux cas transmis localement a bondi à plus de 3 100, cette fois en raison d’une augmentation des infections symptomatiques, a annoncé dimanche la Commission nationale de la santé. Dans le même temps, 16 provinces et les quatre mégapoles de Pékin, Tianjin, Shanghai et Chongqing ont signalé de nouvelles infections à coronavirus.

À la suite de la récente épidémie de coronavirus, le gouvernement chinois a fermé la ville de Shenzhen, une ville de 17,5 millions d’habitants connue sous le nom de Silicon Valley chinoise, et a restreint l’accès à Shanghai en interrompant les services de bus. Toutes les entreprises, à l’exception de celles qui fournissent des produits d’épicerie, du carburant et d’autres produits essentiels, ont reçu l’ordre de fermer ou de travailler à domicile. Cela inclut Foxconn, la société esclavagiste chinoise d’Apple :

FOXCONN SUSPEND LA PRODUCTION AU SIÈGE SOCIAL CHINOIS ET À L’USINE IPHONE À SHENZHEN

Et avec le port de Shenzhen - l’un des ports à conteneurs les plus fréquentés au monde - désormais également verrouillé, attendez-vous à un nouveau chaos dans les chaînes d’approvisionnement transpacifiques, juste à temps pour rejoindre les chaînes d’approvisionnement transatlantiques paralysées alors que la guerre en Ukraine a perturbé tous les transports maritimes mondiaux. paralysie de la circulation.

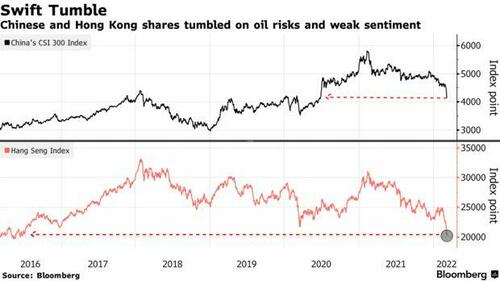

Les actions chinoises s’effondrent

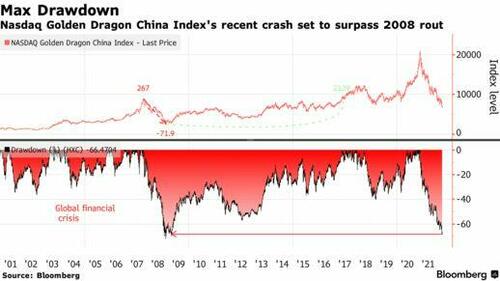

L’indice Hang Seng Tech a chuté de 61 % par rapport à son sommet de l’année dernière. L’indice Nasdaq Golden Dragon China pour les actions négociées aux États-Unis est encore pire, en baisse de 68 %, et avec un autre mauvais jour ou deux, la baisse du pic au creux pourrait alimenter la chute de 72 % pendant la crise financière mondiale de 2008.Le . Aux États-Unis, les ADR chinois ont chuté de 10 % en une seule journée vendredi, la pire vente depuis 2008, après que la SEC a inscrit cinq sociétés chinoises sur sa liste des sociétés à radier si elles refusent de fournir aux auditeurs américains leurs livres de cotation. , créant une panique que tout ADR finirait par faire faillite. « Le marché est très paniqué », a déclaré à Bloomberg Paul Pang de Pegasus Fund Managers Ltd, qui a vendu la quasi-totalité de sa participation dans le groupe Alibaba.Le . « Des sanctions contre la Chine ne sont pas impossibles si la Chine refuse de prendre parti dans la guerre en Ukraine. Les actions technologiques font partie des noms à risque pris entre les feux croisés de la montée des tensions sino-américaines. »

Les craintes d'une nouvelle répression réglementaire de Pékin se sont intensifiées ces derniers temps alors que les décideurs ont proposé de nouvelles restrictions sur les jeux en ligne. Jusqu'à présent, les résultats des entreprises n'ont pas apaisé les inquiétudes concernant les perspectives de croissance compte tenu de l'affaiblissement de la demande des consommateurs en Chine. L'un des pires indices technologiques au monde depuis le déclenchement de la guerre en Ukraine, l'indice Hang Seng Tech a chuté de 17 % en mars, marquant la plus forte baisse mensuelle de l'histoire.

"Nous ne voyons aucun signe de reprise pour le moment", a déclaré Yan Kaiwen, analyste chez China Fortune Securities. Le marché s'inquiète de l'inflation en raison de la hausse des prix du pétrole et d'autres matières premières, qui aura un impact négatif sur l'économie mondiale, a-t-il déclaré.

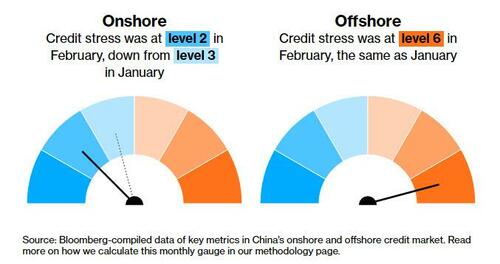

Crash des obligations chinoises

Bien que cela ne soit pas nouveau pour ceux qui ont suivi l'effondrement du marché chinois des obligations à haut risque - qui est étroitement lié au secteur immobilier chinois - le stress du crédit en Chine a atteint un nouvel extrême sur le marché offshore du dollar américain, où les rendements moyens des obligations à haut risque ont augmenté à plus de 25 %, ce qui signifie que le marché primaire ne fonctionnera pas correctement de sitôt. La contagion a transformé des promoteurs immobiliers plus forts en paris risqués. Le promoteur immobilier de luxe Shimao Group, autrefois considéré comme le précurseur des promoteurs chinois les plus sûrs, a été rétrogradé de la catégorie investissement à la catégorie indésirable en quelques mois. La société a été rétrogradée en Triple C par Moody's Investors Service et Fitch Ratings. Logan Group a également été déclassé en raison de problèmes de dette et de gouvernance d'entreprise non divulgués. Des fissures apparaissent également sur le marché des obligations d'État chinoises. Les rendements des bons du Trésor à 10 ans ont atteint 2,86 %, le niveau le plus élevé cette année, alors que les investisseurs ont souligné les sorties de capitaux.

Le secteur immobilier chinois s’effondre (encore)

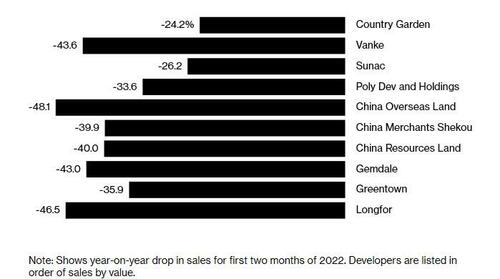

L’industrie immobilière chinoise a été secouée par au moins 14 défauts de paiement de promoteurs depuis que les autorités ont commencé à sévir contre les emprunts excessifs et la spéculation sur le marché du logement en 2020, conduisant à un défaut historique de « China Evergrande ». Alors que les décideurs politiques signalent maintenant une plus grande tolérance pour la facilitation sélective en encourageant l’achat de maisons dans les villes moins importantes, en abaissant les taux hypothécaires et en autorisant davantage de prêts bancaires pour les promoteurs, il y a peu de signes que cela stimulera les ventes. Malheureusement, ces nouvelles mesures n’ont pas encore porté leurs fruits, car les plus grands promoteurs immobiliers chinois connaissent une chute des ventes immobilières sur un marché pratiquement gelé cette année.

Les ventes de maisons ont chuté au cours des deux premiers mois de cette année. « China Vanke », le deuxième plus grand promoteur immobilier du pays en termes de chiffre d’affaires, a enregistré une baisse de 44%. Chez Country Garden Holdings Co., dont les obligations en dollars sont à un niveau historiquement bas, les revenus ont chuté de 24%. Même chez l’entreprise publique « China Overseas Land & Investment Ltd. », les ventes ont chuté de 48%.

Alors que d’autres ajustements sont attendus après l’Assemblée populaire nationale, qui aura lieu jusqu’à la fin de cette semaine, les analystes de Nomura International HK craignent une « spirale descendante imparable ». « Nous sommes de plus en plus préoccupés par la question de savoir si les changements de politique seront efficaces et suffisamment opportuns pour empêcher une nouvelle correction des ventes immobilières au premier semestre de cette année », ont écrit les analystes Jizhou Dong et Stella Guo dans une note fin février.

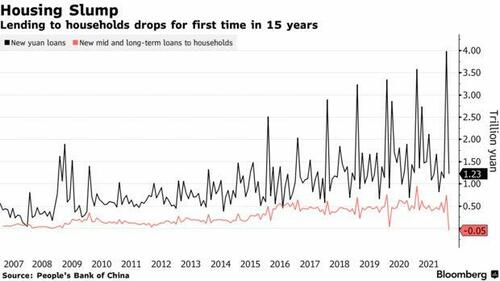

Le crédit chinois s’effondre

Les données sur le crédit pour février ont été plus faibles que prévu après que les prêts hypothécaires ont diminué pour la première fois en 15 ans. Après un mois de janvier record, la croissance du crédit en Chine a ralenti en février en raison d’une longue période de vacances et l’effondrement du marché du logement a incité les particuliers et les entreprises à emprunter moins. Les banques ont émis 1 200 milliards de yuans (194 milliards de dollars) en février, soit moins qu’en janvier (4 000 milliards de yuans) et moins qu’en février de l’année dernière. Un indicateur clé des prêts hypothécaires a diminué pour la première fois en au moins 15 ans, malgré les efforts déployés par la banque centrale et d’autres institutions financières pour stimuler l’emprunt par des baisses de taux et des mises de fonds.

La nouvelle augmentation des prêts à moyen et long terme aux entreprises non financières est passée de 1 100 milliards de yuans il y a un an à 505 milliards de yuans, ce qui suggère que les entreprises ont également été réticentes à emprunter et à investir. Les faibles données sont survenues malgré le fait que les provinces ont vendu des obligations spéciales en février plus rapidement que les années précédentes, qui constituent une source majeure de financement de l’infrastructure.

« Ce sont des données assez mauvaises », a déclaré Zhou Hao, économiste senior pour les marchés émergents chez Commerzbank AG. « Il y a un manque de stimulation de la croissance et la demande de l’économie réelle est faible », a-t-il déclaré, faisant valoir que la PBOC doit réduire les taux tôt si elle le veut, car les pressions de l’inflation et des sorties de capitaux limiteront sa marge de manœuvre plus tard dans l’année, a-t-il déclaré.

Didi se bloque

Didi arrête son projet d’introduction en bourse à Hong Kong. Les régulateurs chinois ne sont pas encore satisfaits de la sécurité des données sensibles des utilisateurs. L’action a plongé de 44% dans les échanges américains vendredi, marquant sa plus forte baisse en une journée.

ESG Blues

Le plus grand fonds souverain du monde avec 1,3 billion de dollars, le fonds souverain norvégien, se sépare de la société chinoise de vêtements de sport Li Ning parce qu’elle s’inquiète de ses liens avec le Xinjiang. D’autres fonds « verts » vont-ils emboîter le pas et se départir de leurs investissements chinois ? « Le fait que le fonds souverain norvégien rejette Li Ning soulève des inquiétudes quant à la position future vis-à-vis des actions chinoises et de Hong Kong », a déclaré Castor Pang, responsable de la recherche chez Core Pacific Yamaichi. Les nouvelles de mercredi ont fait chuter l’indice chinois CSI 300 pour la sixième journée consécutive – la plus longue série de pertes depuis mars 2020 – et l’indice Hang Seng a atteint son plus bas niveau depuis juillet 2016.

Le CSI 300 a perdu 27% depuis son pic il y a environ un an, alimenté par la chute du marché immobilier chinois et la politique zéro Covid. Le sentiment s’est encore détérioré mercredi lorsque le fonds souverain norvégien de 1 300 milliards de dollars a annoncé qu’il exclurait Li Ning Co. sur le risque que le fabricant de vêtements de sport contribue à de graves violations des droits de l’homme au Xinjiang. Cette décision a alimenté les inquiétudes quant à un éventuel retrait d’autres investisseurs à long terme. Li Ning a plongé de 9%.

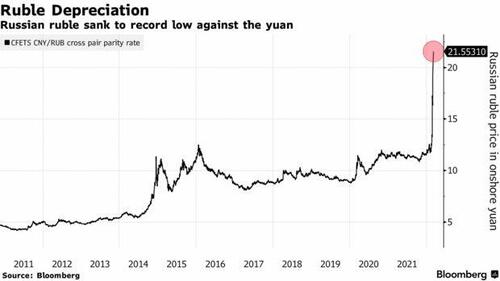

La Chine double la bande commerciale du yuan contre le rouble

La PBOC est sur le point de doubler la fourchette de négociation du yuan contre le rouble en raison des signes de resserrement de la liquidité et du retrait des banques des marchés. Selon Bloomberg , la paire de devises sera autorisée à s'échanger 10% autour du taux de fixation à partir du 11 mars pour répondre à la demande de développement du marché, a déclaré le China Foreign Exchange Trade System dans un communiqué. Auparavant, la limite était de 5 %. Le changement montre comment les institutions financières mondiales tentent de faire face à la volatilité du rouble alors que la Russie s'isole de plus en plus des marchés après avoir envahi l'Ukraine. Le yuan a atteint un niveau record par rapport au rouble la semaine dernière, incitant certaines banques chinoises à suspendre les transactions sur la paire de devises.

Le plafond de 10 % se compare à 5 % pour la plupart des paires de devises en yuan onshore. La dernière fois que la Chine a élargi la fourchette de négociation d'une devise étrangère, c'était en 2014, lorsqu'elle a doublé la fourchette autorisée entre le dollar et le yuan à 2 %. "Il s'agit d'une mesure politique en réponse à la volatilité du trading RUB", a déclaré Ken Cheung, stratège Asia FX chez Mizuho Bank Ltd du trading RUB/CNY.

La volatilité a fait chuter l'intérêt pour le trading de la paire de devises, l'écart entre l'offre et l'offre atteignant un record de 197 points mercredi. Après l'annonce récente, l'écart s'est réduit à 106 points. Le 25 février, le marché au comptant onshore chinois a acheté 13,6 roubles pour le yuan. Le commerce bilatéral total entre les deux pays était évalué à 112 milliards de dollars en 2020. Les présidents Xi Jinping et Vladimir Poutine ont signé une série d'accords le mois dernier pour augmenter l'approvisionnement russe en gaz, pétrole et blé.

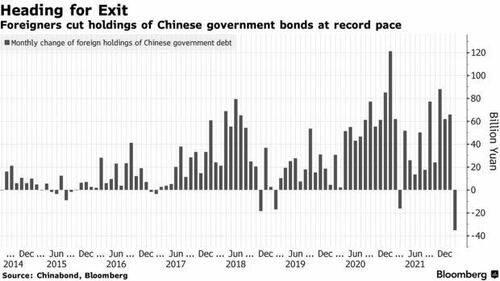

Les étrangers vendent des obligations chinoises à des niveaux records

Les investisseurs étrangers ont réduit leurs avoirs en obligations d'État chinoises au cours du mois dernier à un rythme sans précédent. Les investisseurs étrangers ont vendu pour 35 milliards de yuans (5,5 milliards de dollars) d'obligations d'État chinoises en février, marquant la plus forte baisse mensuelle de l'histoire et la première réduction depuis mars 2021, selon les données compilées par Bloomberg. Ses avoirs sont tombés à 2 480 milliards de yuans contre un record de 2 520 milliards de yuans en janvier.

La liquidation des obligations a suscité des rumeurs selon lesquelles certaines d’entre elles pourraient provenir de Russie, car les sanctions américaines et de l’Union européenne ont empêché la banque centrale russe d’accéder à une grande partie de ses 643 milliards de dollars de réserves de change. En juin, le yuan chinois représentait 13% de ces réserves, selon la banque centrale. Les analystes de l’Australia & New Zealand Banking Group ont estimé que la Banque centrale de Russie et le fonds souverain russe possèdent probablement ensemble 140 milliards de dollars d’obligations chinoises.

La baisse de la prime de rendement de la Chine par rapport aux obligations américaines, en raison d’une politique monétaire divergente, a également diminué l’attrait des titres chinois. À environ 2,8 %, les rendements obligataires chinois à 10 ans sont supérieurs d’environ 105 points de base à ceux des bons du Trésor américain, comparativement à un écart de plus de 220 points de base à la fin de 2020.

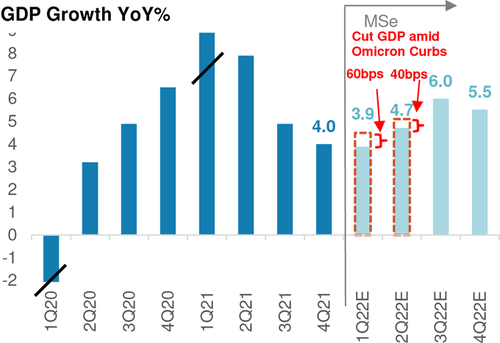

Le PIB est au bord de la contraction

En réponse à une consommation plus faible et à un impact négatif sur les chaînes d’approvisionnement, Morgan Stanley a réduit le PIB de la Chine au premier trimestre de 60 points de base à zéro d’un trimestre sur l’autre et a réduit le PIB annuel de 20 points de base à 5,1%, alors que la Chine double sa politique zéro Covid au milieu d’Omikron. Il y aura d’autres compressions.

La Chine sur un assouplissement agressif

En raison de toute cette douleur incessante, le China Securities Journal, porte-parole de la PBOC et lieu où Pékin lance des ballons d’essai sur ce qui est à venir, affirme que la PBOC pourrait abaisser le RRR et les taux d’intérêt pour stabiliser la croissance. Une politique monétaire souple est actuellement nécessaire pour soutenir la croissance, indique le rapport, reflétant ce que nous prévoyons depuis la mi-2021. La Chine devrait encore abaisser les réserves obligatoires et les taux d’intérêt des banques pour stabiliser la croissance économique malgré la hausse imminente des taux de la Réserve fédérale américaine, selon le China Securities Journal dans un rapport en première page lundi, citant des analystes. Une nouvelle réduction du ratio de réserves obligatoires et des taux d’intérêt pourrait déjà être à l’ordre du jour de la banque centrale chinoise.

Cela soulève la question de savoir combien de temps la politique monétaire des États-Unis et de la Chine peut continuer à diverger – l’une soulevée, l’autre abaissée – avant qu’une rupture finale ne se produise. On a choisi est sûr : si la Chine veut atteindre son objectif de croissance d’environ 5,5 % cette année, seule une lance monétaire massive peut sauver le pays d’une régression catastrophique, d’autant plus que le marché immobilier s’effondre, que les infections à coronavirus se propagent rapidement, que l’inflation reste élevée et que la demande d’exportation est menacée par les effets de la guerre en Europe. Pour cette raison, le Premier ministre Li Keqiang a déclaré vendredi aux journalistes que l’atteinte à l’objectif de croissance ne serait pas facile. Il leur a également dit qu’il démissionnerait plus tard cette année ;

haute définitionSofia Horta e Costade Bloomberg