Nous sommes maintenant à la fin d'une ère de décadence économique et morale dans un monde endetté construit sur de fausses valeurs, de la fausse monnaie et un leadership moche. L'enfer éclatera.

Les conséquences seront fatales pour le monde.

Il y a des périodes dans l'histoire qui ont produit de grands leaders et penseurs. Malheureusement, l'époque actuelle n'a rien produit de tel. La fin d'un cycle économique ne produit pas un grand leadership ou un art de gouverner, seulement des dirigeants incompétents.

En ce qui concerne le monde occidental, je pense que le seul homme d'État notable de ces dernières décennies est Margaret Thatcher, Premier ministre du Royaume-Uni de 1979 à 1990.

Mais les dirigeants politiques sont, bien sûr, des instruments de leur temps. Malheureusement, des moments comme celui-ci ne produisent pas d'hommes imposants.

Comme disait Confucius :

Le supérieur pense toujours à la vertu, le vulgaire pense à la convenance.

C'est l'accumulation d'une énorme montagne de dettes qui a donné au monde occidental un faux confort basé sur de fausses valeurs.

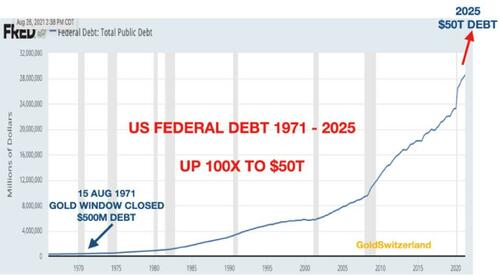

Comme je l'ai souligné à plusieurs reprises, les États-Unis ont augmenté leur dette chaque année depuis les années 1930, avec quelques exceptions mineures dans les années 1950 et 1960. Les excédents Clinton de la fin des années 1990 étaient faux et étaient en fait des déficits.

Tout au long de l'histoire, lorsqu'il y avait une pression économique excessive, les guerres étaient facilement déclenchées, et elles étaient souvent ressenties comme nécessaires. Il est facile de blâmer la guerre pour la dette croissante.

L'étalon-or a été un excellent moyen d'empêcher les gouvernements de dépenser de l'argent qu'ils n'ont pas. Comme l'argent ne pouvait pas être imprimé à volonté, les déficits devaient être financés en remboursant les dettes en or physique.

LA FENÊTRE D'OR EST "TEMPORAIREMENT FERMÉE" DEPUIS 50 ANS

En 1971, lorsque Nixon a dû rembourser la dette américaine envers la France en or à la fin des années 1960, il a décidé de fermer temporairement la fenêtre de l'or. Bien sûr, il ne voulait pas remettre tout l'or américain à de Gaulle. Plus de 50 ans plus tard, la fenêtre de l'or est toujours temporairement fermée, avec des conséquences désastreuses pour les États-Unis et le monde.

Le graphique ci-dessous montre la croissance exponentielle de la dette américaine depuis 1971. Dans les phases finales, la courbe de la dette est explosive depuis 2019.

Une dette de cette ampleur n'est possible que sans la discipline des devises adossées à l'or.

LA FAT LADY N'A PAS ENCORE CHANTÉ

Mais comme je l'ai expliqué plus tôt, l'explosion de la dette ne s'arrêtera pas tant que la grosse dame ne chantera pas. Et malheureusement, il se passera beaucoup de choses avant qu'elle ne chante enfin.

Car, comme la plupart des époques économiques, celle-ci se terminera par une série d'événements spectaculaires, dont beaucoup se dérouleront simultanément.

Il y a quelques mois à peine, Powell et Lagarde chantaient le même hymne sur l'inflation temporaire.

Mais comme ces gouverneurs de banques centrales le prouvent à maintes reprises, ils se trompent toujours. Pendant des années, ils ont essayé de faire baisser l'inflation à 2 %, puis tout d'un coup, elle s'est approchée de 10 % et ils ne comprennent pas ce qui l'a frappé.

Ils n'avaient même pas réalisé que le keynésianisme était mort avant qu'il n'ait commencé.

Même un singe comprendrait que si vous imprimez 10 000 milliards de dollars et maintenez les taux d'intérêt à zéro ou négatifs pendant des années, le résultat final sera une inflation spectaculaire.

Au départ, il y avait une inflation sans précédent des actions, des obligations et de l'immobilier, mais il était toujours clair que l'augmentation exponentielle de la masse monétaire finirait par atteindre les prix à la consommation.

LA TEMPÊTE PARFAITE

Ce qui arrive maintenant est l'inévitable tempête parfaite.

Une tempête parfaite signifie que tout ce qui peut mal tourner tournera mal. Et ce ne sont pas seulement des erreurs évidentes dans de nombreux domaines de la société, mais aussi des conséquences totalement imprévues.

Examinons quelques-uns des événements évidents qui se produiront au cours des prochaines années :

Les marchés financiers

Les cours des actions ont atteint un niveau record dans le monde entier. La correction en cours devrait se terminer très prochainement par une chute dévastatrice.

Quand tout l'enfer se déchaînera, tout le monde sera massacré. Que les investisseurs achètent la dent ou conservent simplement leurs actions, ils ne comprendront pas ce qui les a frappés.

Il suffit de regarder le graphique ci-dessous et les grosses baisses de 1973, 1987, 1999, 2007 et 2020. Ils étaient tous des bangers à l'époque, mais aujourd'hui, vous pouvez à peine en voir beaucoup dans les graphismes.

Pendant des décennies, chaque correction a récupéré et atteint de nouveaux sommets.

Mais cette fois ce sera différent, même si personne ne s'y attend !

Les stocks devraient chuter de 75 à 95 % en termes réels et il faudra des années, voire des décennies, pour se rétablir.

Rappelez-vous, le Dow Jones a chuté de 90 % en 1929 et a mis 25 ans à se redresser en termes nominaux. Et cette fois, les circonstances économiques sont exponentiellement pires.

Les obligations ont augmenté pendant plus de 40 ans et les taux d'intérêt ont été nuls ou négatifs. Maintenant, les taux d'intérêt ont augmenté et nous verrons probablement les taux d'intérêt atteindre au moins les niveaux de 1980, 15-20%, et probablement plus haut dans un effondrement hyperinflationniste de la dette. De nombreuses obligations deviendront sans valeur et se prêteront mieux à être encadrées et accrochées au mur des toilettes en guise de rappel pour les générations futures.

Les marchés du crédit subiront les mêmes pressions que les marchés obligataires, les défaillants étant incapables d'assurer le service ou de rembourser leurs dettes.

Les marchés immobiliers ont également atteint des extrêmes, alimentés par de l'argent bon marché ou gratuit et un crédit illimité avec un effet de levier très élevé. Les taux hypothécaires en Europe tournent autour de 1 %. Ces coûts de financement négligeables et irresponsables ont poussé les prix de l'immobilier à des niveaux ridicules et insoutenables.

Ma première hypothèque a été souscrite au Royaume-Uni. En 1973, dans un environnement de forte inflation, le taux d'intérêt est monté à 21 % !

Peu d'emprunteurs aujourd'hui pourraient se permettre une hausse à 3%, encore moins 10% ou 20% comme dans les années 1970.

Lorsque les taux d'intérêt augmenteront, il est absolument certain que la bulle immobilière résidentielle et commerciale explosera, entraînant d'importants défauts de paiement, des taux d'inoccupation très élevés et l'itinérance.

Les gouvernements subventionneront initialement ces marchés en imprimant sans cesse de l'argent, mais même cela finira par échouer à mesure que l'argent meurt.

Les produits dérivés sont une bombe nucléaire financière majeure susceptible de porter le coup fatal aux marchés financiers. Comme je l'ai écrit dans un article récent "Le chaos et le triomphe de la survie", les dérivés LINK du monde, en particulier les dérivés OTC (over-the-counter), totalisent très probablement plus de 2 000 milliards de dollars.

Chaque instrument financier contient un élément dérivé avec un effet de levier massif.

En raison de la volatilité actuelle des marchés des matières premières, la plupart des grandes sociétés de négoce de matières premières et des fonds spéculatifs sont désormais confrontés à des appels de marge.

Par exemple, de nombreux clients de JP Morgan sont actuellement soumis à d'énormes tensions dans un marché fortement endetté.

Donc, si les clients de JP Morgan sont sous pression, cela signifie que JPM et d'autres banques seront également sous pression.

N'oubliez pas que ce n'est que le début de la crise et que de nouvelles mauvaises nouvelles arrivent chaque jour.

Si le marché des produits dérivés explose en raison de défaillances des contreparties, les banques centrales devront imprimer des billions de dollars sans valeur, ouvrant la voie à une hyperinflation massive.

Les banques et le système financier subiront d'abord une énorme pression et finiront par s'effondrer en tout ou en partie si les problèmes ci-dessus se résolvent.

Les gouvernements et les banques centrales seront bien sûr impuissants dans ce scénario. Le sauvetage du système en 2008 n'était qu'une suspension temporaire de l'exécution. La dette mondiale a triplé, passant de 100 000 milliards de dollars à 300 000 milliards de dollars depuis le début de ce siècle. Mais gardez à l'esprit que la plupart de ces pièces sont de la fausse monnaie qui a créé de faux actifs reposant sur des fondations de sables mouvants.

Tout cela est maintenant sur le point de s'effondrer.

NON SEULEMENT UNE TEMPÊTE ÉCONOMIQUE ET FINANCIÈRE MAIS AUSSI UN ENFER HUMAIN

La prochaine crise économique et financière aura des effets dévastateurs sur le monde. Voici quelques-unes des zones touchées :

L'inflation des matières premières est garantie. Il est clair depuis des années que le cycle à long terme des matières premières a atteint son point bas et qu'une flambée massive des prix des matières premières est sur le point de commencer. Le cycle avait commencé à grimper bien avant la crise ukrainienne, mais il est fascinant de voir comment les événements s'alignent pour créer la tempête parfaite. J'en ai déjà décrit une partie dans mon précédent article « Un enfer mondial pour la politique monétaire et monétaire aux proportions nucléaires ».

L'effondrement du dollar est garanti avec la plupart des autres devises. Alors que l'impression monétaire et l'inflation montent en flèche, le dollar atteindra rapidement sa valeur intrinsèque de ZÉRO. La plupart des devises suivront, mais à tour de rôle.

L'argent numérique est susceptible d'entrer sur le marché dans les années à venir. Mais je ne pense pas que les crypto-monnaies joueront un grand rôle, sauf en tant qu'actif très spéculatif. Plus importante sera la CBDC (Central Bank Digital Currency), qui sera une autre forme de monnaie fiduciaire, mais désormais numérique. Comme tous les fonds fiduciaires, les CBDC seront rapidement dégradées par une impression électronique sans fin.

Le WEF et Claus Schwab ont acquis plus d'importance qu'ils ne le méritent. À mon avis, ils perdront tout pouvoir dont ils disposent actuellement à mesure que la valeur de leurs actifs financiers et de leur richesse implosera. Je ne pense donc pas que leur réinitialisation se produira ou réussira. Les gouvernements pourraient essayer de réinitialiser, mais ils échoueront. La seule véritable réinitialisation sera désordonnée et comme indiqué ci-dessus.

Le chômage augmentera considérablement à mesure que le commerce mondial ralentira et que le système financier sera mis à rude épreuve. De nombreuses entreprises feront faillite.

Les systèmes de retraite s'effondreront à mesure que les valeurs des fonds de pension chuteront.

Les systèmes de sécurité sociale cesseront de fonctionner lorsque les gouvernements seront à court d'argent.

Malheureusement, lorsque l'enfer humain se déchaînera, la plupart des gens sur Terre subiront les conséquences des problèmes décrits ci-dessus. Et cela sans une guerre nucléaire majeure, qui serait bien sûr mortelle pour le monde.

Les augmentations massives des prix, en particulier pour les denrées alimentaires et l'énergie, combinées à des pénuries toucheront tout le monde, tant les pays en développement que les pays développés.

Les conséquences des pénuries alimentaires et de la misère économique, combinées à l'incapacité des gouvernements à fonctionner correctement, conduiront à des troubles sociaux, voire à des guerres civiles, dans de nombreux endroits !

LA GUERRE N'EST PAS LA CAUSE MAIS UN CATALYSEUR TRÈS MAJEUR

La crise financière et économique actuelle n'a été causée ni par le Covid ni par les événements actuels en Ukraine.

La crise actuelle a commencé avec les problèmes du système bancaire et du marché des pensions en août-septembre 2019 et a ensuite été exacerbée par le Covid au début de 2020.

L'origine de la crise bancaire de 2019 est évidemment le boom de la dette depuis 1971 et surtout depuis 2006.

Les problèmes sur les marchés des matières premières, en particulier les marchés de l'alimentation et de l'énergie, avaient déjà commencé en Ukraine avant la guerre.

Mais dans une tempête parfaite, une série de catalyseurs très laids apparaîtront toujours au pire moment possible pour déclencher une pire crise après l'autre.

Personne ne sait comment cette guerre finira. Le monde occidental est très mal informé sur l'état de la guerre, avec des médias biaisés vers l'Occident et anti-Poutine. Mais il est peu probable que Poutine abandonne de sitôt. Donc, malheureusement, la guerre sera au mieux locale et prolongée, et au pire elle aura des conséquences sur lesquelles je ne veux pas spéculer ici.

PRÉSERVATION DE RICHESSE ET OR

Depuis plus de 20 ans, j'écris sur les problèmes financiers et économiques qui surviendront dans le monde. La plupart de ces choses se sont produites, bien que j'admette volontiers que cela a pris plus de temps que prévu. Le système financier a été miraculeusement sauvé en 2008, c'était donc une répétition. Ce qui se passera ensuite sera certainement réel.

Ce que j'ai appris, c'est qu'il faut être patient, car la fin d'une époque et d'un cycle économique ne vient pas seulement en voyant tous les signes. Le processus est long et fastidieux.

Les gouvernements et les banques centrales sont aux prises avec toutes les ressources limitées dont ils disposent. Mais comme la monnaie fiduciaire a perdu 97 à 99 % de sa valeur depuis 1971, le système monétaire actuel mourra ensuite comme il l'a fait tout au long de l'histoire.

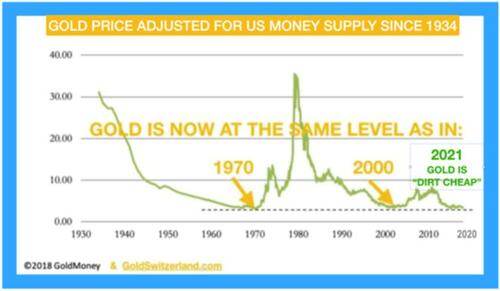

Nous investissons et recommandons l'or physique depuis le début de 2002. C'était 300 $ à l'époque. À 1 920 $, l'or a augmenté de 6,4 fois depuis lors, surperformant la plupart des classes d'actifs.

Mais nous n'avons jamais acheté de l'or uniquement à des fins d'investissement, mais principalement pour préserver la richesse. Néanmoins, cela a été un très bon investissement au cours des 20 dernières années.

Comme le montre le graphique ci-dessous, l'or est aussi mal aimé et sous-évalué aujourd'hui qu'il l'était en 1971 à 35 $ ou en 2000 à 290 $.

L'inflation et l'hyperinflation sont susceptibles d'anéantir la plupart des actifs dans les années à venir et les devises finiront par tomber à ZÉRO.

Le prix de l'or reflétera bien sûr cette évolution et, mesuré en monnaie fiduciaire, atteindra des valeurs que personne ne peut imaginer. Compte tenu de la gravité de la situation économique et géopolitique actuelle, l'or devrait faire plus que simplement maintenir le pouvoir d'achat.

Par conséquent, préserver la richesse en or physique est vital aujourd'hui. Chacun doit décider par lui-même quel pourcentage de ses actifs financiers doit être investi dans l'or. En 2002, je recommandais jusqu'à 50 % et aujourd'hui, les risques dans le monde sont exponentiellement plus élevés.

Après tout, ce qui va arriver dans les années à venir entraînera d'énormes souffrances lorsque l'enfer se déchaînera, alors aider la famille, les amis et les autres est extrêmement important.